Blog

23-10-2019

Szybka odpowiedź na wzrost płacy minimalnej

Zapowiadana podwyżka płacy minimalnej nie musi być problemem. Zdaniem ekspertów NFG, są na rynku narzędzia, które pozwalają przedsiębiorcom nie tylko wypłacać pensje w terminie, ale też realnie zwiększyć ich wartość bez ryzyka utraty płynności finansowej i bez konieczności zaciągania dodatkowych zobowiązań. Takim narzędziem jest faktoring online.

Zapowiadana podwyżka płacy minimalnej, choć entuzjastycznie przyjęta przez pracowników, spędza sen z powiek najmniejszym przedsiębiorcom. Mikrofirmy już dziś borykają się z problemem zatorów finansowych. Według danych GUS, zatrudniają w naszym kraju ponad 4,1 mln osób, a zarobki, które oferują, są z reguły dużo niższe niż w korporacjach. Jeśli do tego dojdzie wzrost kosztów pracowniczych, to wypłata wynagrodzeń może stanąć pod znakiem zapytania. W takich sytuacjach firmy mogą sięgać po zewnętrzne wsparcie finansowe. Eksperci przestrzegają jednak przed pochopnym zaciąganiem nowych zobowiązań, które dodatkowo obciążą budżet firmy.

– Zapowiadaną podwyżkę płacy minimalnej mikroprzedsiębiorcy postrzegają wyłącznie przez pryzmat dodatkowych kosztów. Tymczasem prawdziwy problem kryje się w przeterminowanych należnościach. A tych jest w portfelu mikrofirm 31,2 procent. W tej sytuacji niewskazane lub niemożliwe może być zaciąganie kolejnych zobowiązań w postaci pożyczki lub kredytu na bieżącą działalność, gdyż one dodatkowo obciążają budżet firmy. Rekomendowałby raczej rozmrożenie środków z nieopłaconych faktur i przeznaczenie odzyskanych pieniędzy właśnie na podwyżki płac i pensje dla pracowników – uważa Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

Jak pokazuje raport Krajowego Rejestru Długów i Związku Przedsiębiorstw Finansowych „Portfel należności polskich przedsiębiorstw”, już niemal 9 na 10 firm w Polsce ma problemy z wyegzekwowaniem należności od kontrahentów. Opóźnienia w płatnościach stanowią barierę dla działalności przedsiębiorstwa. W szczególny sposób dotykają one mikrofirmy (68,1%) i przedsiębiorstwa z branży budowlanej (66,5%). Mało tego: branża budowlana najbardziej ze wszystkich branż skarży się na to, że opóźnienia w płatnościach od kontrahentów wpływają na ograniczenie płac i zatrudnienia. Taki problem wskazuje 17,6% przedsiębiorstw budowlanych, podczas gdy w branży usługowej jest zaledwie 5% takich wskazań, a w przemyśle taki problem nie występuje w ogóle. Kadrowy problem budowlanki potwierdzają eksperci NFG:

– Mikrofirmy budowlane, z którymi współpracujemy, często skarżą się, że opóźnienia w płatnościach od kontrahentów powodują u nich właśnie kłopot z terminową wypłatą wynagrodzeń. W budownictwie średni czas oczekiwania na zapłatę od zleceniodawcy wynosi 129 dni. Dlatego, nie chcąc, by pracownicy czekali na pensje, sięgają po eFaktoring. Uwolnione z faktur środki mogą przeznaczyć na wynagrodzenia, nie obciążając budżetu i nie narażając się na ryzyko utraty płynności finansowej – wyjaśnia Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

Oczywiście sektor budowlany nie jest jedynym beneficjentem usługi faktoringu online, bo z tego rodzaju wsparcia finansowego mogą korzystać przedsiębiorstwa z każdej branży, istotnie jednak częściej korzystają z niego wykonawcy różnego rodzaju instalacji wodno-kanalizacyjnych, cieplnych, gazowych, klimatyzacyjnych, elektrycznych, jak i przedstawiciele robót budowlanych związanych ze wznoszeniem budynków czy z budową dróg i autostrad. Na drugim miejscu sięgają po tę usługę firmy transportowe oraz usługowe.

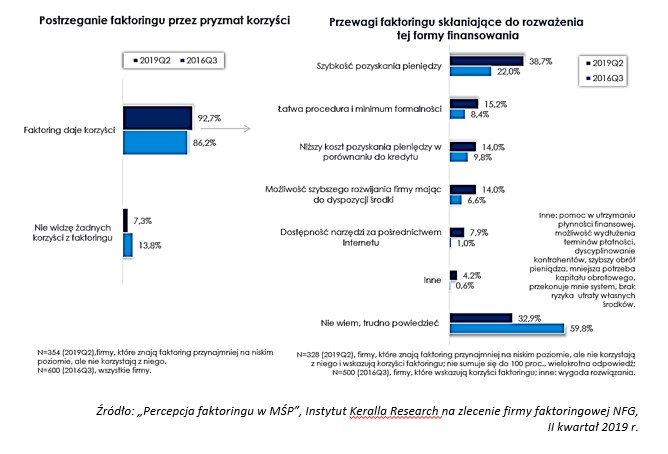

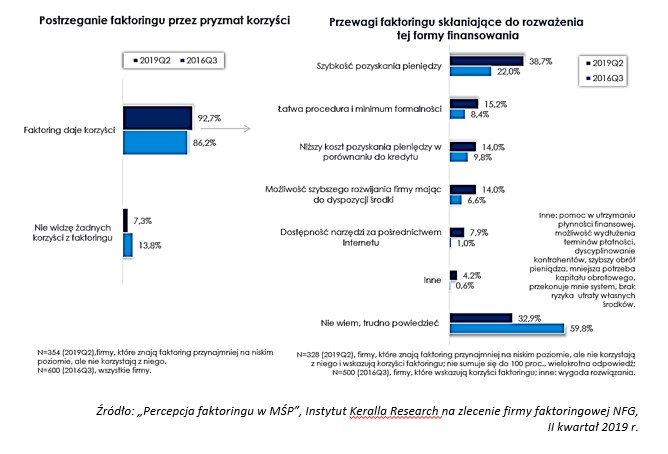

Jak pokazuje ogólnopolski raport Instytutu Keralla Research na zlecenie firmy faktoringowej NFG „Percepcja faktoringu w MŚP”, nawet firmy, które nie korzystają z faktoringu, postrzegają go przez pryzmat korzyści (92,7%). Rzadziej potrafią wskazać konkretne zalety tego rozwiązania (67,1%).

Wśród zalet tej usługi na pierwszym miejscu wskazują oni szybkość pozyskania pieniędzy. Taką odpowiedź podało 38,7% przedsiębiorców, czyli o 16,7 pp. więcej niż jeszcze 3 lata temu. Jako pozostałe zalety faktoringu przedsiębiorcy wskazują również: łatwą procedurę i minimum formalności (15,2%), niższy koszt pozyskania pieniędzy w porównaniu do kredytu (14%) i możliwość szybszego rozwijania firmy mając do dyspozycji środki (14%). Blisko 8% badanych docenia dostępność narzędzi za pośrednictwem Internetu.

– Zapowiadaną podwyżkę płacy minimalnej mikroprzedsiębiorcy postrzegają wyłącznie przez pryzmat dodatkowych kosztów. Tymczasem prawdziwy problem kryje się w przeterminowanych należnościach. A tych jest w portfelu mikrofirm 31,2 procent. W tej sytuacji niewskazane lub niemożliwe może być zaciąganie kolejnych zobowiązań w postaci pożyczki lub kredytu na bieżącą działalność, gdyż one dodatkowo obciążają budżet firmy. Rekomendowałby raczej rozmrożenie środków z nieopłaconych faktur i przeznaczenie odzyskanych pieniędzy właśnie na podwyżki płac i pensje dla pracowników – uważa Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

Kadrowy problem budowlanki

Jak pokazuje raport Krajowego Rejestru Długów i Związku Przedsiębiorstw Finansowych „Portfel należności polskich przedsiębiorstw”, już niemal 9 na 10 firm w Polsce ma problemy z wyegzekwowaniem należności od kontrahentów. Opóźnienia w płatnościach stanowią barierę dla działalności przedsiębiorstwa. W szczególny sposób dotykają one mikrofirmy (68,1%) i przedsiębiorstwa z branży budowlanej (66,5%). Mało tego: branża budowlana najbardziej ze wszystkich branż skarży się na to, że opóźnienia w płatnościach od kontrahentów wpływają na ograniczenie płac i zatrudnienia. Taki problem wskazuje 17,6% przedsiębiorstw budowlanych, podczas gdy w branży usługowej jest zaledwie 5% takich wskazań, a w przemyśle taki problem nie występuje w ogóle. Kadrowy problem budowlanki potwierdzają eksperci NFG:

– Mikrofirmy budowlane, z którymi współpracujemy, często skarżą się, że opóźnienia w płatnościach od kontrahentów powodują u nich właśnie kłopot z terminową wypłatą wynagrodzeń. W budownictwie średni czas oczekiwania na zapłatę od zleceniodawcy wynosi 129 dni. Dlatego, nie chcąc, by pracownicy czekali na pensje, sięgają po eFaktoring. Uwolnione z faktur środki mogą przeznaczyć na wynagrodzenia, nie obciążając budżetu i nie narażając się na ryzyko utraty płynności finansowej – wyjaśnia Dariusz Szkaradek, prezes Zarządu firmy faktoringowej NFG.

Oczywiście sektor budowlany nie jest jedynym beneficjentem usługi faktoringu online, bo z tego rodzaju wsparcia finansowego mogą korzystać przedsiębiorstwa z każdej branży, istotnie jednak częściej korzystają z niego wykonawcy różnego rodzaju instalacji wodno-kanalizacyjnych, cieplnych, gazowych, klimatyzacyjnych, elektrycznych, jak i przedstawiciele robót budowlanych związanych ze wznoszeniem budynków czy z budową dróg i autostrad. Na drugim miejscu sięgają po tę usługę firmy transportowe oraz usługowe.

Szybkie pieniądze z nieopłaconych faktur

Jak pokazuje ogólnopolski raport Instytutu Keralla Research na zlecenie firmy faktoringowej NFG „Percepcja faktoringu w MŚP”, nawet firmy, które nie korzystają z faktoringu, postrzegają go przez pryzmat korzyści (92,7%). Rzadziej potrafią wskazać konkretne zalety tego rozwiązania (67,1%).

Wśród zalet tej usługi na pierwszym miejscu wskazują oni szybkość pozyskania pieniędzy. Taką odpowiedź podało 38,7% przedsiębiorców, czyli o 16,7 pp. więcej niż jeszcze 3 lata temu. Jako pozostałe zalety faktoringu przedsiębiorcy wskazują również: łatwą procedurę i minimum formalności (15,2%), niższy koszt pozyskania pieniędzy w porównaniu do kredytu (14%) i możliwość szybszego rozwijania firmy mając do dyspozycji środki (14%). Blisko 8% badanych docenia dostępność narzędzi za pośrednictwem Internetu.